作为家庭的顶梁柱,肩上扛着房贷车贷、子女教育和父母养老的重担,我们深知自己"病不起、倒不下"。然而,面对五花八门的保险产品和动辄上万的保费,如何用有限的预算构建起最坚实的风险屏障,不让辛辛苦苦赚的钱打水漂,是每个家庭支柱必须掌握的智慧。

一、 家庭支柱保险配置的核心原则

原则一:保障优先,回归本源

保险的核心是"保障",而非"投资"。家庭支柱应优先配置纯保障型产品,用最小的成本转移无法承受的重大风险。切忌本末倒置,购买保费高昂但保障杠杆低的理财型保险,导致"保障不足,储蓄也不够"的尴尬局面。

原则二:赔给家人的钱,比赔给自己的更重要

作为家庭主要收入来源,首先要考虑的是:如果自己不在了,家人的生活怎么办?因此,寿险和意外险是首要配置的险种,保额应能覆盖家庭5-10年的生活开支及负债。

原则三:保额为王,先吃饱再吃好

在预算有限的情况下,宁可牺牲一些保障的全面性(如赔付次数),也要优先做高基础保额。一场重疾带来的治疗费、收入损失至少需要50万,保额不足等于杯水车薪。

二、家庭支柱必看!这样买保险才不花冤枉钱,附案例!

以下是一个适用于多数家庭的"黄金组合"方案:

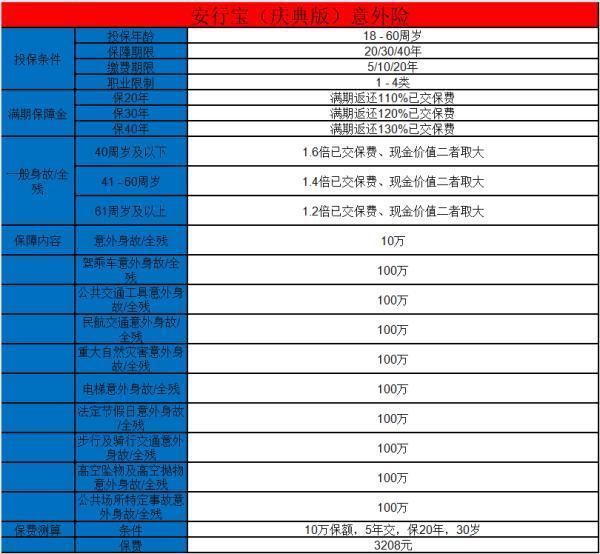

1. 意外险(100万保额)

年保费:约300元

应对意外导致的身故/伤残,保障因意外失能后,家庭未来几十年的收入损失。关注意外医疗是否0免赔、100%报销。

2. 百万医疗险(300万保额)

年保费:约400元(35岁男性)

解决大额住院医疗费用,防范"一病返贫"。首选保证续保的产品,避免因健康状况变化或理赔后无法续保。

3. 消费型重疾险(50万保额,保至70岁)

年保费:约4000元(35岁男性)

确诊合同约定重疾后一次性赔付,弥补收入损失和康复费用。家庭支柱保额建议为年收入的3-5倍。

年保费:约2000元(35岁男性)

保障家庭责任最重的时期,万一发生极端风险,确保家人的生活不被改变。保额=家庭负债+5年生活开支+子女教育费用。

【案例说明】

张先生,35岁,年收入20万,有房贷100万。

错误方案:购买某返还型重疾险,50万保额,年缴1.8万元,压力巨大,保额仍不足。

优化方案:意外险100万:300元/年;百万医疗险:400元/年;消费型重疾险50万:4000元/年;定期寿险100万:2000元/年。总保费:6700元/年

同样的预算,张先生获得了更高的保障,且缴费压力大大减轻。

三、投保关键提醒

1、如实告知是顺利理赔的基石,切勿隐瞒健康状况。

2、先大人后小孩,家庭支柱才是孩子最可靠的"保险"。

3、总保费控制在家庭年收入的5%-10% 为宜,避免成为长期负担。

4、仔细阅读免责条款,明确哪些情况不赔。

为家庭配置保险,不是一次性的购物,而是一个动态的财务规划过程。核心在于用有限的预算,撬动最高的保障杠杆,将我们无法承受的重大风险转移出去。记住,最好的保险方案不是最贵的,而是最适合的。定期检视保单,根据家庭结构、收入和负债的变化适时调整,才能真正做到"不花一分冤枉钱"。

更多保险问题,咨询专业老师快速解答

进入微信搜索微信号:YKJ6060(点击复制微信号)

推荐阅读: